2022年1月から、データで受け取った請求書や領収書等は、データで保存しなければならなくなります。

データでもらった請求書等をプリントアウトしておけばいいじゃないの?

いえいえ、プリントアウトして紙で保存することは、法律違反となってしまいます。

法律違反には罰則もあります。

だったら逆に、領収書を写メして電子データにすれば原本は捨てても良いの?

いえいえ、単にデジタル化すれば良いという話ではありません。所定の手続をすれば、処分しても良いですが、要件を満たしている必要があります。

何だか面倒な話になりそうですが、残念ながら法律が改正されてしまったので、強制的に対応するしかありません。

そもそも電子帳簿保存法って何?

正式名称は「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律」という法律です。

帳簿や決算書類等は、税法により原則として紙の原本で7年保存する義務することが定められていますが、この税法の特例として電子データで保存できるようにしたのが電子帳簿保存法です。

平たく言えば、元々パソコン使って作成している帳簿や決算書類等をわざわざ紙に印刷しないでデータのままで保存しても良いよ、きちんと要件さえ満たしていればね(Apple風)、というのが電子帳簿保存法です。

実はずいぶんと昔からあった法律で、1998年に施行されて以降何度も改正が行われてきたにも関わらず、ハードルが高すぎて全然普及しませんでした。

ハードル高すぎの理由としては・・

今回の改正で大幅に緩和され、2022年1月1日から強制スタートとなります。

電子帳簿保存法の内容

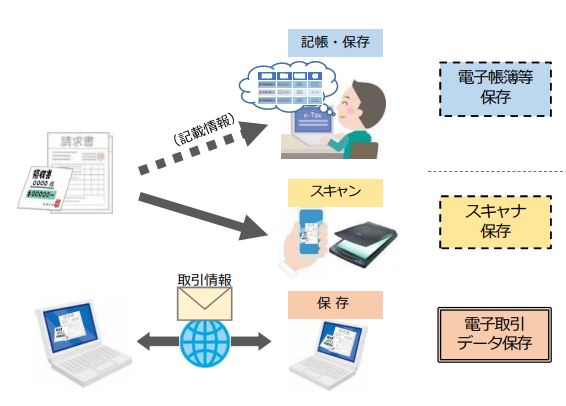

電子帳簿保存法上、電子データによる保存は大きく3つに分類されます。

①電子帳簿等保存

帳簿(仕訳帳等)や国税関係書類(決算関係書類等)のうち自己が最初の記録段階から一貫して電⼦計算機を使用して作成しているものについては、一定の要件の下、データのままで保存等ができる 〔平成10年度税制改正で創設〕

⇒会計ソフト等で電子的に作成した帳簿や国税関係書類がこれに該当します。

②スキャナ保存

決算関係書類を除く国税関係書類(取引先から受領した領収書・請求書等)については、その書類を保存する代わりとして、一定の要件の下でスマホやスキャナで読み取ったデータを保存することができる 〔平成17年度税制改正で創設〕

⇒スキャナでの読取やデジカメやスマホで撮影した画像保存がこれに該当します。

③電子取引データ保存

所得税・法人税に関する帳簿書類の保存義務者は、取引情報のやりとりをデータで⾏った場合には、一定の要件の下、やりとりしたデータを保存 することが必要 〔平成10年度税制改正で創設〕

⇒メールに添付されたPDFやネットでカード決済した領収書のデータがこれに該当します。

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021011-017.pdf

ポイントは2つ

帳簿(仕訳帳等)や国税関係書類(決算関係書類等)のデータ保存要件の緩和

要件緩和とあるものは、「やりやすくなる」という話であって必須ではありません。

多くの中小企業や個人事業主にとっては、今まで通りの取扱いでも問題はありません。

今回の改正で本格的に帳簿や国税関係書類を電子的に保存するにしても、取引先の協力が必要になったり、自社でもタイムスタンプの仕組みを構築したり、とコストも時間も十分に費やすことのできる規模の大きな事業者に限定されるはずですから。

電子取引に関するデータの保存の義務化

でも、義務化とあるものは、法律で定められた必須のものです。マストです。

つまり、2022年からは、データで受け取ったものはデータとして保存しなければならない(=プリントアウトして紙で保存してはダメ)ということになります。

第10条 電子取引の取引情報に係る電磁的記録の保存

電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律

所得税(源泉徴収に係る所得税を除く。)及び法人税に係る保存義務者は、電子取引を行った場合には、財務省令で定めるところにより、当該電子取引の取引情報に係る電磁的記録を保存しなければならない。ただし、財務省令で定めるところにより、当該電磁的記録を出力することにより作成した書面又は電子計算機出力マイクロフィルムを保存する場合は、この限りでない。

この義務は、対象者の規模は関係なく法人も個人事業主も対象となります。

この「データで受け取ったものはデータで保存する」改正の趣旨は、データで入手して紙に出力する際の改ざん防止のため、入手したデータ自体を保存対象にするということのようです。

電子取引の紙保存廃止の対象になる電子取引の例

まずは、データ保存の対象となる取引の洗い出しをしておきましょう。

例えば、下記のような取引は対象となります。

- メールでPDFの請求書を貰っている(送っている)

- 本文に請求額や領収額が記載されているメールを貰っている(送っている)

- Dropboxなどのクラウドサービスを利用して請求書等を貰っている(送っている)

- クレジットカードの利用明細データ

- Amazonなどネットで購入しHPから領収書等のPDFをダウンロードしている

- PayPayなどスマホのアプリによる決済データ

- Suicaなどの交通系ICカードによる支払データ

多くの中小企業や個人事業主はこのような電子取引を日常的に行っているのではないでしょうか。

それであればすべて紙で受け取って紙で保存するのが一番なようにも思えますが、今さら古いやり方に戻すのも時代逆行していて効率的とは言えません。

堂々と法律違反をする訳にはいきませんので、多少手間が増えるのは諦めるとしても、できるだけ今回の改正の波に上手く乗った負担の無い効率的な対応をするのが賢い選択だと言えます。

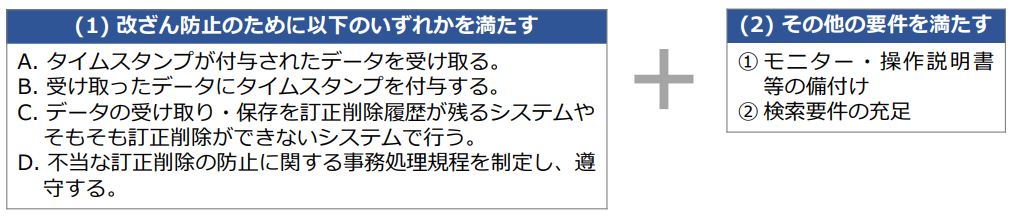

電子取引データ保存の要件

電子データを保存するためには、「真実性の確保」「可視性の確保」を保持することが求められています。

真実税の確保

要件1 訂正・削除履歴の確保(帳簿) 施行規則第3条第1項第1号

帳簿に係る電子計算機処理に、次の要件を満たす電子計算機処理システムを使用すること。

(イ) 帳簿に係る電磁的記録に係る記録事項について訂正又は削除を行った場合には、これらの事実及び内容を確認することができること

(ロ) 帳簿に係る記録事項の入力をその業務の処理に係る通常の期間を経過した後に行った場合には、その事実を確認することができること

要件2 相互関連性の確保(帳簿) 施行規則第3条第1項第2号

帳簿に係る電磁的記録の記録事項とその帳簿に関連する他の帳簿の記録事項との間において、相互にその関連性を確認できるようにしておくこと

要件3 関係書類等の備付け 施行規則第3条第1項第3号

帳簿に係る電磁的記録の保存等に併せて、システム関係書類等(システム概要書、システム仕様書、操作説明書、事務処理マニュアル等)の備付けを行うこと

可視性の確保

要件4 見読可能性の確保 施行規則第3条第1項第4号

帳簿に係る電磁的記録の保存等をする場所に、その電磁的記録の電子計算機処理の用に供することができる電子計算機、プログラム、ディスプレイ及びプリンタ並びにこれらの操作説明書を備え付け、その電磁的記録をディスプレイの画面及び書面に、整然とした形式及び明瞭な状態で、速やかに出力できるようにしておくこと

要件5 検索機能の確保 施行規則第3条第1項第5号

帳簿にかかる電磁的記録について、次の要件を満たす検索機能を確保しておくこと

(イ)取引年月日、勘定科目、取引金額その他のその帳簿の種類に応じた主要な記録項目を検索条件として設定できること

(ロ)日付又は金額に係る記録項目については、その範囲を指定して条件を設定することができること

(ハ)二つ以上の任意の記録項目を組み合わせて条件を設定することができること

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/05.htm

上記を簡単にまとめたものが下記の表になります。

改ざん防止のための措置は上記A~Dまで任意により自由に選択できます。初期費用や発行ごとの従量料金もかかるタイムスタンプの導入や、対応するシステムを導入できればよいですが、現実的とは言えません。

一番楽な方法はこれ!

『事務処理規程』+『検索エクセル』+『PC等で保存』

(電子取引関係Q&A12)

※免税事業者の場合は、検索エクセルは不要。

事務処理規程

改ざん防止のための規程を作成して運用・遵守すれば要件を満たすことになります。

しかも国税庁に規程のサンプル(法人・個人事業者)がありますので、これを使えば大丈夫です。

体裁だけあれば良いのか、という点は気になりますが、ルール上は作成して運用遵守すればこれでOKです

法人の例)

電子取引データの訂正及び削除の防止に関する事務処理規程

第1章 総則

(目的)

第1条 この規程は、電子計算機を使用して作成する国税関係帳簿書類の保存方法の特例に関する法律第7条に定められた電子取引の取引情報に係る電磁的記録の保存義務を履行するため、○○において行った電子取引の取引情報に係る電磁的記録を適正に保存するために必要な事項を定め、これに基づき保存することを目的とする。

(適用範囲)

第2条 この規程は、○○の全ての役員及び従業員(契約社員、パートタイマー及び派遣社員を含む。以下同じ。)に対して適用する。

(管理責任者)

第3条 この規程の管理責任者は、●●とする。

第2章 電子取引データの取扱い

(電子取引の範囲)

第4条 当社における電子取引の範囲は以下に掲げる取引とする。

一 EDI取引

二 電子メールを利用した請求書等の授受

三 ■■(クラウドサービス)を利用した請求書等の授受

四 ・・・・・・

記載に当たってはその範囲を具体的に記載してください

(取引データの保存)

第5条 取引先から受領した取引関係情報及び取引相手に提供した取引関係情報のうち、第6条に定めるデータについては、保存サーバ内に△△年間保存する。

(対象となるデータ)

第6条 保存する取引関係情報は以下のとおりとする。

一 見積依頼情報

二 見積回答情報

三 確定注文情報

四 注文請け情報

五 納品情報

六 支払情報

七 ▲▲

(運用体制)

第7条 保存する取引関係情報の管理責任者及び処理責任者は以下のとおりとする。

一 管理責任者 ○○部△△課 課長 XXXX

二 処理責任者 ○○部△△課 係長 XXXX

(訂正削除の原則禁止)

第8条 保存する取引関係情報の内容について、訂正及び削除をすることは原則禁止とする。

(訂正削除を行う場合)

第9条 業務処理上やむを得ない理由によって保存する取引関係情報を訂正または削除する場合は、処理責任者は「取引情報訂正・削除申請書」に以下の内容を記載の上、管理責任者へ提出すること。

一 申請日

二 取引伝票番号

三 取引件名

四 取引先名

五 訂正・削除日付

六 訂正・削除内容

七 訂正・削除理由

八 処理担当者名

2 管理責任者は、「取引情報訂正・削除申請書」の提出を受けた場合は、正当な理由があると認める場合のみ承認する。

3 管理責任者は、前項において承認した場合は、処理責任者に対して取引関係情報の訂正及び削除を指示する。

4 処理責任者は、取引関係情報の訂正及び削除を行った場合は、当該取引関係情報に訂正・削除履歴がある旨の情報を付すとともに「取引情報訂正・削除完了報告書」を作成し、当該報告書を管理責任者に提出する。

5 「取引情報訂正・削除申請書」及び「取引情報訂正・削除完了報告書」は、事後に訂正・削除履歴の確認作業が行えるよう整然とした形で、訂正・削除の対象となった取引データの保存期間が満了するまで保存する。

附則

(施行)

第10条 この規程は、令和○年○月○日から施行する。

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/0021006-031.htm

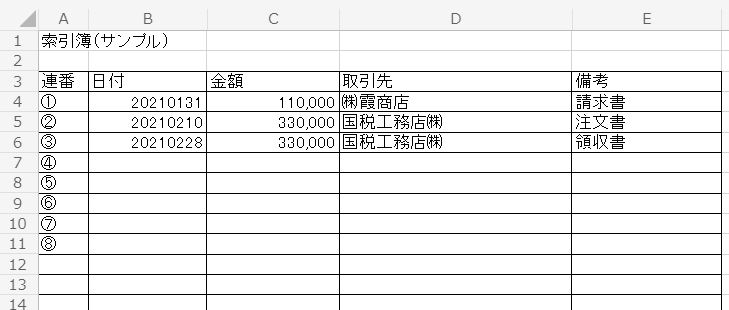

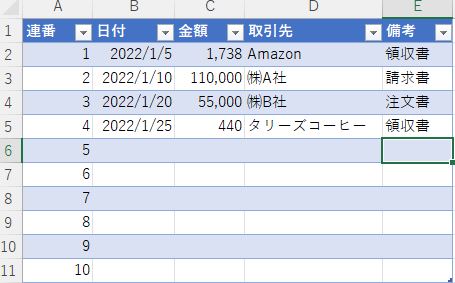

検索エクセル

国税庁に索引簿の作成例としてサンプルのExcelがあります。

これをそのまま使うのは不便ですので、多少加工した方がよさそうです。

連番は①のような丸数字の形式は、数値として扱わないことから、①をドラッグしても連番にすることはできません。

また、項目が20以上ある場合には面倒(「UNICODE関数」「UNICHAR関数」などを使う)です。

日付もこちらの方が入力しやくす、且つ検索要件(範囲指定)を満たすのでお勧めです。

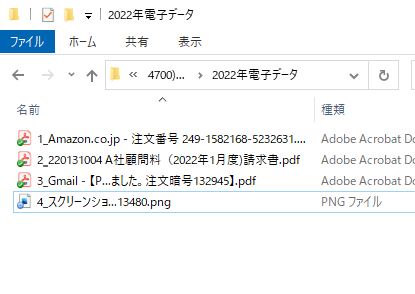

PC等で保存

データで受け取ったものは、任意のフォルダなどに保存します。

保存場所はPC以外にも、外付けハードディスクやクラウド、DVDなど何でも良いですが、データが消えたら大変ですから、バックアップできるような仕組みにしておきましょう。

バックアップの保存自体は要件ではありませんが、管理・保管に万全を期すことが望ましいです。

なお、私見ではありますが、検索エクセルから通し番号により取引データを検索できるようにしておけば、取引データのファイル名を例えば「20220105_Amazon_1,738.pdf」のようにしなくても良いのではないかと考えています(個々にファイル名を修正するのはさすがに大変ですし、紐づきがあればファイル名を変えなくてもすぐに検索できるはずですので)。

FAQ

国税庁のHPにQ&Aが公表されています。

気になる点を抜粋しましたが、より詳細に知りたい方はこちらから直接ご確認ください。

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/4-3.htm

3月決算は?(電子取引関係Q&A9)

2022年1月1日以後に行う電子取引の取引情報については、電子データとして保存する必要があります。

同一期間内に行われた電子取引の取引情報の取り扱いが4~12月と1~3月で異なる点に注意する必要があります。

所得税・法人税と消費税で取扱いが違うの?(FAQ21)

「消費税」だけは紙でもデータ保存でもどちらでもOKのようです。

但し実務的には、取扱いを分けて保存することは無いだろうなぁとは思います。

罰則は?(電子取引関係Q&A40)

電子取引により授受した取引データを削除、改ざんなどが行われると重加算税の加重対象となります。

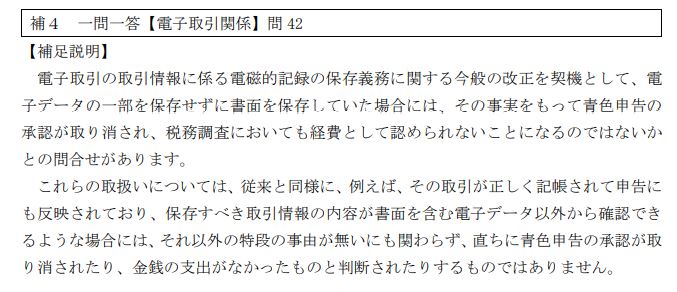

保存義務を果たしていないと青色取消になる?(電子取引関係Q&A42)

青色申告の承認取消になるかもしれない、該当する取引(経費)の計上も否認されるのではないかということで問い合わせが多かったようです。

11月追加のFAQの補4として、正しく記帳・申告して、対象となる取引内容が書面を含む電子データ以外から確認できるような場合には、基本的には直ちに青色申告の承認が取り消されたり、金銭の支出がなかったもの(経費として認めない)と判断されたりすることはない旨が説明されています。

よほど酷い状況でもない限りは、直ちに青色申告の承認が取り消されることは無いようです。

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021010-200.pdf

まとめ

今回の改正は、年明けから多くの方に影響がありながらも、何となく盛り上がっていない感があります。

どちらかというと、もう少し先から始まるインボイス制度の方が注目されているような。。

Q&Aも令和3年7月の公表後、お問合せの多いご質問については、追加のQ&Aとして11月にリリースされていることからも、分かりにくい点や曖昧な点が多いのが理由かもしれません。

それに、電子データの紙保存禁止といっても、税務調査が入らない限りは発覚することは無いでしょうから、そこまで重く考えている人も多くないのかもしれません。

データの削除さえしなければ、どうにかなる話でもありますし。。

ただ実際問題としてどこまでやるのか。

例えば、データで受け取ったものを紙で貰ったことにするのはどうなのか?

正直紙を見ただけでは分かりません。。

分かりにくい点やすっきりしない点も未だありますが、分かり次第記事を随時更新していこうと思います。