現在(2019年9月30日まで)の消費税率は8%の単一税率のため、

仮に請求書に消費税が明記されていなくても、

仕入側は消費税を把握することは出来ます。

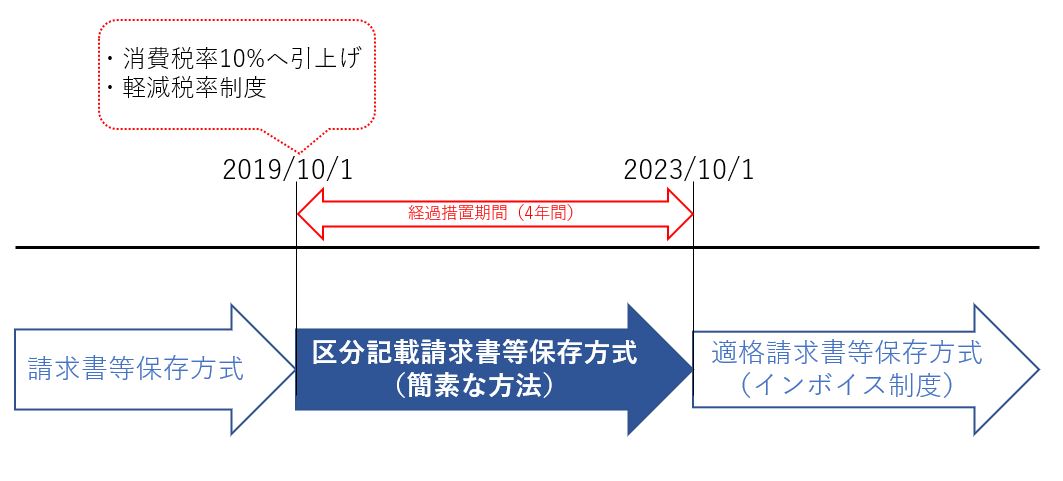

しかし、2019年10月1日より消費税率は8%から10%に引上げられ、

同時に飲食料品や新聞の販売等については消費税率を8%とする

軽減税率制度が導入される予定です。

予定通りになれば、2019年10月1日以降は、

8%と10%の複数税率になることから、

請求書に税率ごとの消費税額が明記されていないと、

仕入側は消費税を正確に把握することが出来ません。

そこで、軽減税率制度の導入とともに開始されるのが

「区分記載請求書」というものです。

2019年10月1日以降(2023年9月30日まで)は、

軽減税率の対象品目である旨及び税率ごとに

区分して合計した税込対価の額を記載した請求書(区分記載請求書等)

を発行することや、日々の経理において帳簿には軽減税率の対象品目である旨を

記載することが必要となります。

ちなみに、2023年10月1日以降は、

区分記載請求書等の保存に代えて、

「適格請求書」等の保存を必要とする制度

(いわゆるインボイス制度)

が予定されています。

以下では、「区分記載請求書等」について解説します。

区分記載請求書等とは

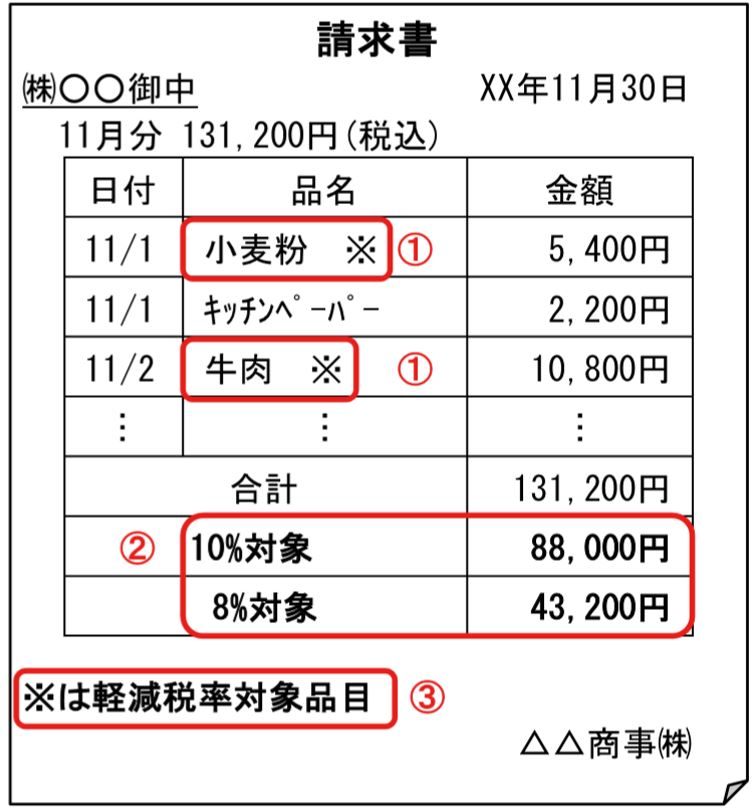

区分記載請求書とは、現行の請求書の項目に、以下の2点を加えた請求書です。

- 軽減税率の対象品目である旨

- 税率ごとに合計した対価の額

現行の請求書の記載事項(青文字)

・請求書の発行者名

・取引年月日

・取引内容

・取引金額

・請求書の受領者名

区分記載請求書等(青文字+赤①②)

・請求書の発行者名

・取引年月日

・取引内容 (①軽減税率の対象品目である場合にはその旨)

・②税率ごとに合計した取引金額(税込)

・請求書の受領者名

ちなみに、区分記載請求書『等』とあるのは、

納品書や領収書なども含まれているためです。

請求書だけを指す訳ではありませんのでご注意ください。

区分記載請求書等の具体的な記載方法

軽減対象資産の譲渡等である旨とはどのように記載するのか?

この記載については、軽減対象資産の譲渡等であることが

客観的に明らかであるといえる程度の表示がされていればよいとされています。

記載例1 軽減税率の対象となる商品に「※」や「☆」といった記号・番号等を表示して、「※(☆)は軽減対象」などと表示しているケース

①軽減税率の対象には「※」などを記載

②税率ごとに区分して合計した金額を記載

③「※」が軽減税率の対象を示すことを記載

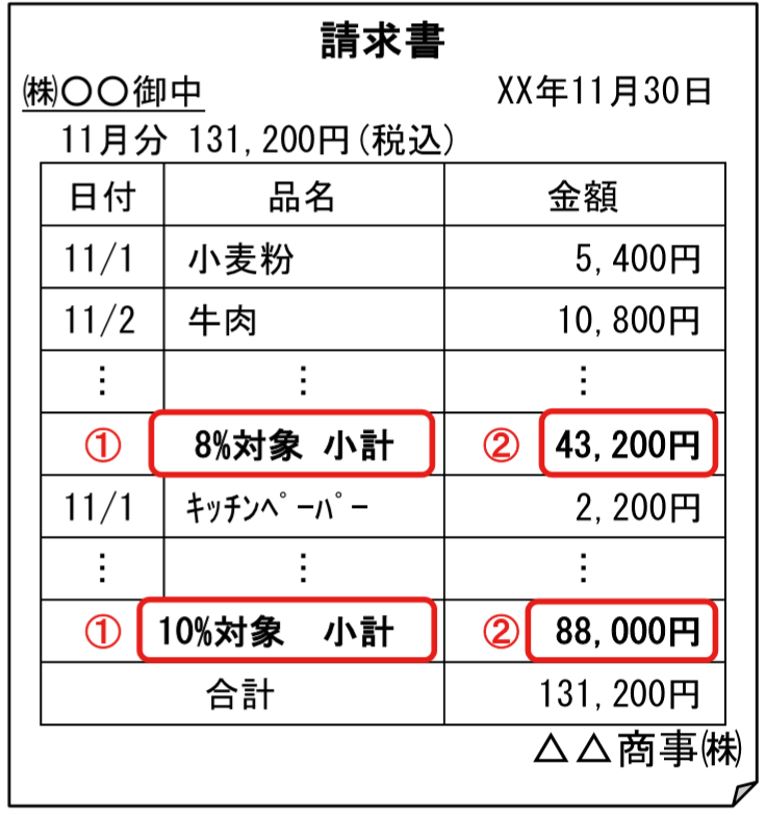

記載例2同一の請求書において、軽減税率の対象となる商品とそれ以外の商品とを区分するケース

①軽減税率の対象となる商品とそれ以外の商品とをそれぞれ区分して記載

②税率ごとに区分した合計額を記載

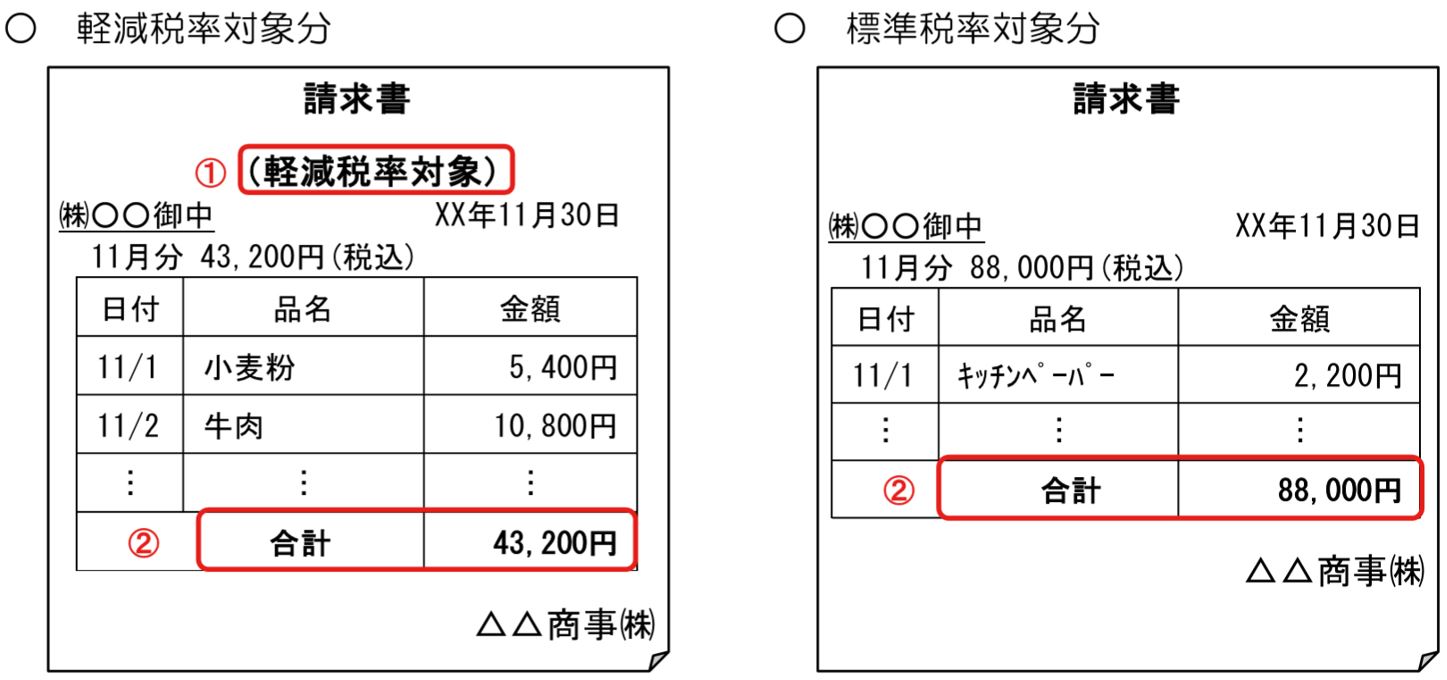

記載例3 軽減税率の対象分とそれ以外とで請求書を分けて作成するケース

①軽減税率対象分の請求書については、軽減税率の対象のみであることが明確になるように記載

②税率ごとに区分して発行したそれぞれの請求書に、税率ごとに区分して合計した対価の額を記載

軽減税率対象となる商品がない場合

軽減税率の対象となる商品がない場合には,

当然に、請求書等への“軽減税率の対象品目である旨”の記載は不要です。

通常、取引金額のない請求書なんてあり得ませんので、

結果的に今まで通りの(要件を満たす)請求書を作成していれば、

記載事項自体に変更はありません。

つまり、軽減税率の対象品目を取り扱わない事業者は、

今まで通りの請求書を発行すれば良い、ということになります。

よくあるFAQ

3万円未満の少額取引

3万円未満の少額取引については、

「区分記載請求書等」の保存がなくても、

帳簿に一定の事項(軽減税率の対象品目である旨)が

記載された帳簿を保存すれば良いとされています。

但し、相手方から区分記載請求書の発行を

求められるケースもあり得ます。

そのため、3万円未満の少額取引であっても、

区分記載請求書の発行を準備しておいた方が無難でしょう。

記載が不足する請求書を受領した場合

もし、区分記載請求書等の要件である

「軽減税率対象品目である旨」や

「税率ごとに区分した合計額」

が記載されていない請求書を受け取った場合、

受け取った側で追記すれば良いことになっています。

わざわざ再発行して貰う必要はないです。

免税事業者も区分記載請求書を発行できるか?

免税事業者も「区分記載請求書」を発行することはできます。

免税事業者からの課税仕入についても仕入税額控除ができるか?

免税事業者から受け取った請求書(課税仕入)についても、

仕入税額控除を適用することはできます。

2つの8%が混在する場合

例えば20日締めのように締め日が月末でない場合、

2019年10月20日締めの請求書(2019年9月21日~2019年10月20日)には、

現行制度の税率8%と軽減税率8%の2つの8%が混在する可能性があります。

この場合には、現行制度の8%、軽減税率の8%、そして新制度の10%の3つを分けて記載する必要があります。

蛇足ではありますが、この2つの8%は同じようにみえますが、

実は消費税率と地方消費税率の内訳が異なります。

|

現行制度 |

軽減税率 |

新制度 |

|

|

消費税率 |

6.3% |

6.24% |

7.8% |

|

地方消費税率 |

1.7% (消費税額の17/63) |

1.76% (消費税額の22/78) |

2.2% (消費税額の22/78) |

|

合計 |

8.0% |

8.0% |

10.0% |

まとめ

軽減税率の導入によって、請求書等のレイアウトも

変更の必要があります。

小売・卸売業(スーパーマーケットや青果店等)や

飲食業(レストラン)のような事業者の場合は、

その影響は大きいです。

しかし、軽減税率の対象品目を取り扱わない事業者の場合は、

税率が変わるぐらいで、請求書等のレイアウト変更は必要ありません。

このように、軽減税率になるからといって、

必ずしもすべての事業者に影響がある訳ではありませんが、

近い将来(インボイス制度)のことまで視野に入れれば、

今のうちに仕組みは理解しておいても損はないでしょう。