仮想通貨に関する所得の計算方法等を公表!

国税庁は12月1日、仮想通貨に関する所得の計算方法を説明する「Q&A」を公表しました。

個人課税課情報第4号「仮想通貨に関する所得の計算方法等について」(平成29年12月1日)(PDF/214KB)(平成29年12月1日)

今年9月に公表された『ビットコインを使用することにより利益が生じた場合の課税関係』では雑所得になる、という見解が示されていました。

今回は、Q&Aとして9つの具体的計算例を示しています。

内容は想定内のものが多い印象ですが、曖昧な部分が少し明確になりました。

1.仮想通貨の売却

保有する仮想通貨を売却(日本円に換金)した場合、その売却価額と仮想通貨の取得価額との差額が所得金額となります。

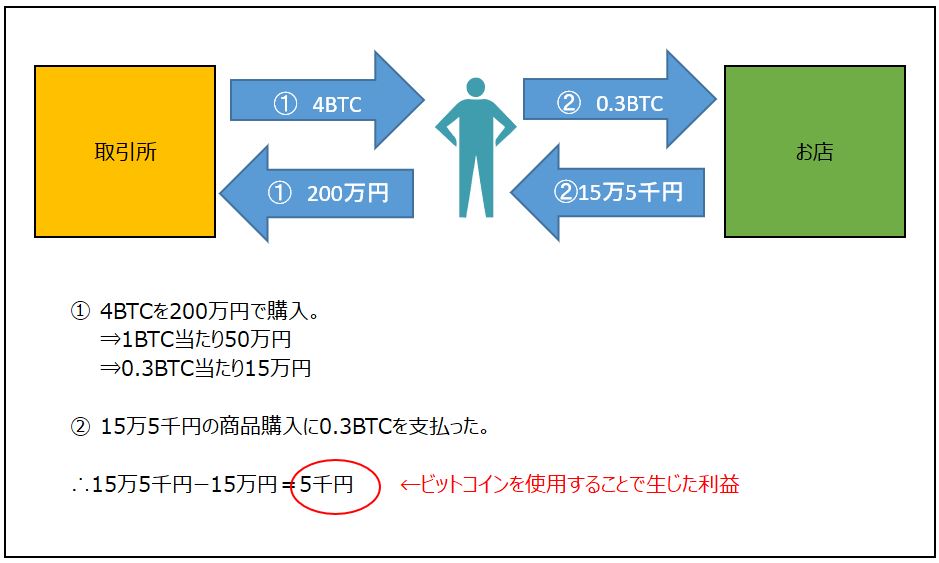

2.仮想通貨での商品の購入

保有する仮想通貨を商品購入の際の決済に使用した場合、その使用時点での商品価額と仮想通貨の取得価額との差額が所得金額となります。

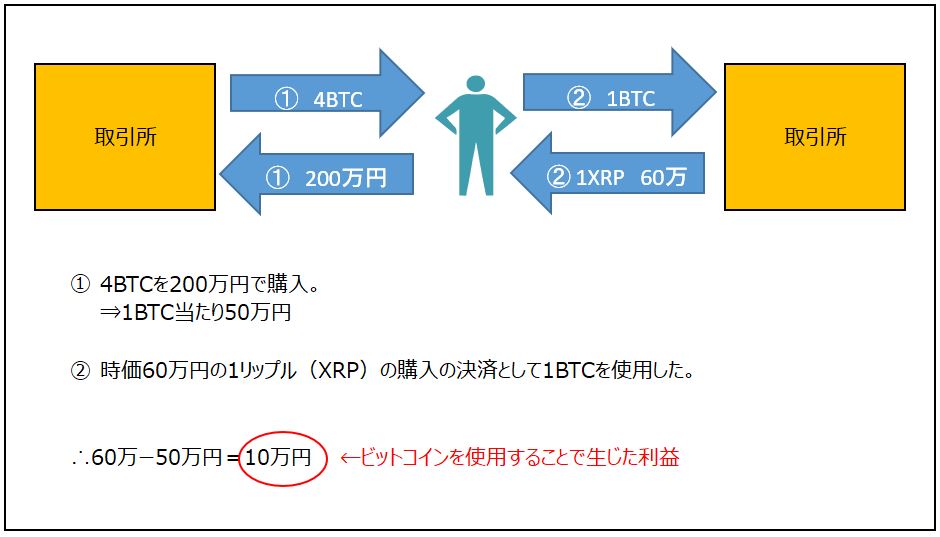

3.仮想通貨と仮想通貨の交換

保有する仮想通貨を他の仮想通貨を購入する際の決済に使用した場合、その使用時点での他の仮想通貨の時価(購入価額)と保有する仮想通貨の取得価額との差額が、所得金額となります。

同一の仮想通貨を保有しているだけでは課税されませんが、仮想通貨⇒仮想通貨と交換してしまうと、その時点で決済(売買)されたと見做されてしまい、利益が出れば課税されることになります。

仮想通貨同士は課税されない、現金化(円)しなければ課税されない、という一部の話は幻想となってしまったわけです。。

4.仮想通貨の取得価額

同一の仮想通貨を2回以上にわたって取得した場合の当該仮想通貨の取得価額の算定方法としては、移動平均法、総平均法(但し継続適用が要件)が相当と示されました。

移動平均法とは、購入の都度、既に保有している金額と新たに購入した金額の平均単価を計算する方法です。

総平均法とは、年間の購入総額(期首分+当期購入分)から平均単価を計算する方法です。

仮想通貨は乱高下しますので、多くの保有者の方は、複数回にわたって購入しているでしょうから、いずれかの方法により取得価額を算定する必要があります。

この2つの計算方法は、状況によっては、平均単価の乖離が大きくなる可能性があります。

特に、現在の仮想通貨の価額はトレンドとしては上昇局面になりますので、利益(所得)計算に差が出てきますので、シミュレーションして慎重に選択することが望まれます。

なお、「取得価額の計算上発生する1円未満の端数は、切り上げして差し支えありません。」ともあるので、多額の取引がある場合には、この辺りも影響しそうです。

5.仮想通貨の分裂(分岐)

ビットコインの分裂により生じたビットコインキャッシュなど、仮想通貨の分裂(分岐)に伴い自動的に取得した新たな仮想通貨については、分裂(分岐)時点において取引相場が存しておらず、同時点においては価値を有していなかったと考え、取得価額は0円となることが示されました。

基本的な考え方として、分裂(分岐)は、仮想通貨⇒仮想通貨の交換とは違う、ということが示されたものだと考えられます。

したがって、その取得時点では所得が生じず、その新たな仮想通貨を売却又は使用した時点において所得が生じることとなります。

取得価額がゼロ円なので、得た利益(所得)がそのまま課税対象となります。

6.仮想通貨に関する所得の所得区分

仮想通貨を使用することによる損益は、原則として、雑所得に区分されることとしていますが、例えば、事業所得者が、事業用資産としてビットコインを保有し、決済手段として使用している場合や、その収入によって生計を立てていることが客観的に明らかであるなど、仮想通貨取引が事業として行われていると認められる場合にも、その所得区分は事業所得となります。

この辺りの判断については、あくまで例示ですので、実態に応じて判断していくことが必要になります。

7.損失の取扱い

雑所得の金額の計算上生じた損失については、雑所得以外の他の所得と通算す

ることはできない旨が示されました。

同じ雑所得内であればできますが、雑所得のマイナスは申告時には雑所得0円で合算となるので、そもそも損益通算はできない、という所得税の損益通算の考え方を確認したものになります。

8.仮想通貨の証拠金取引

仮想通貨の証拠金取引による所得については、FXのような申告分離課税の適用はありませ

んので、総合課税により申告する必要があります。

9.仮想通貨のマイニング等

いわゆる「マイニング」(採掘)などにより仮想通貨を取得した場合、その所得は、事業所得又は雑所得の対象となります。

この場合の所得金額は、収入金額(マイニング等により取得した仮想通貨の取得時点での時価)から、必要経費(マイニング等に要した費用)を差し引いて計算します。

なお、マイニング等により取得した仮想通貨を売却又は使用した場合の所得計算における取得価額は、仮想通貨をマイニング等により取得した時点での時価となります。

まとめ

今回、仮想通貨に関する計算方法の基本的な考え方が示されました。

特に目新しいものがあった訳ではありませんが、ある程度の基本的な考え方が明確となりました。

まだ年内まで時間もありますので、今のうちに確定申告に向けた早めの準備が望まれます。

また新たに公表されるものがあれば、こちらで紹介したいと思います。

・・・余談ですが、仮想通貨によりどれだけ利益を出しているのかは非常に分かりづらい状況なのは変わりませんね。出来れば株やFXの証券口座のように、仮想通貨取引所でも円建ての損益を表示する仕組みが早く出来ると良いのですが。。申告分離課税や特定口座が導入されるのは、まだまだ先の話なのでしょうね。